「NASDAQ100の2倍の値動きを目指す」そんな言葉に惹かれて、レバレッジ型ファンドに興味を持った人も多いのではないでしょうか。株式市場が上昇し続けるなら、通常の投資よりも速いペースで資産形成できそうにも思えます。

しかし、レバレッジ型ファンドには見過ごされがちな落とし穴があります。短期では大きなリターンを狙える一方で、長期で持つほど指数と乖離し、期待したほど資産が増えないケースも珍しくありません。その背景にあるのが減価(げんか)と呼ばれるリスクです。

今回は、レバレッジ型ファンドがどのように値動きを増幅させているのか、その際の注意すべきリスクについてわかりやすく解説します。

レバレッジ型ファンドの基本的な仕組み

レバレッジ(Leverage)とは、「てこの原理」を意味します。少ない力で大きなものを動かすように、投資においては少額の投資で大きなリターンを狙う仕組みを指します。

レバレッジ型ファンドは、日経平均やNASDAQなどの株価指数に対して、日々の値動きを2倍・3倍に増幅させる投資信託などの商品をいいます。

例えば、基準となる指数が5%上昇した日には、2倍レバレッジ型ファンドは10%上昇するように設計されています。逆に5%下落した場合には10%下がるため、通常の指数よりも値動きが大きくなるのが特徴です。

「指数の2倍の値動きを目指す」という言葉だけを見ると、長期でも指数の2倍のリターンが得られるように感じてしまいます。しかし実際に連動しているのは株価ではなく、1日ごとの変化率です。この仕組みを理解していないと、想定外の損失につながることがあります。

レバレッジ型ファンドの減価リスク

レバレッジ型ファンドを長期で保有する際に最大のリスクとなるのが、価格の減価と呼ばれる現象です。

これは、対象指数が上昇と下落を繰り返すたびに、元本が徐々に目減りしていくというものです。

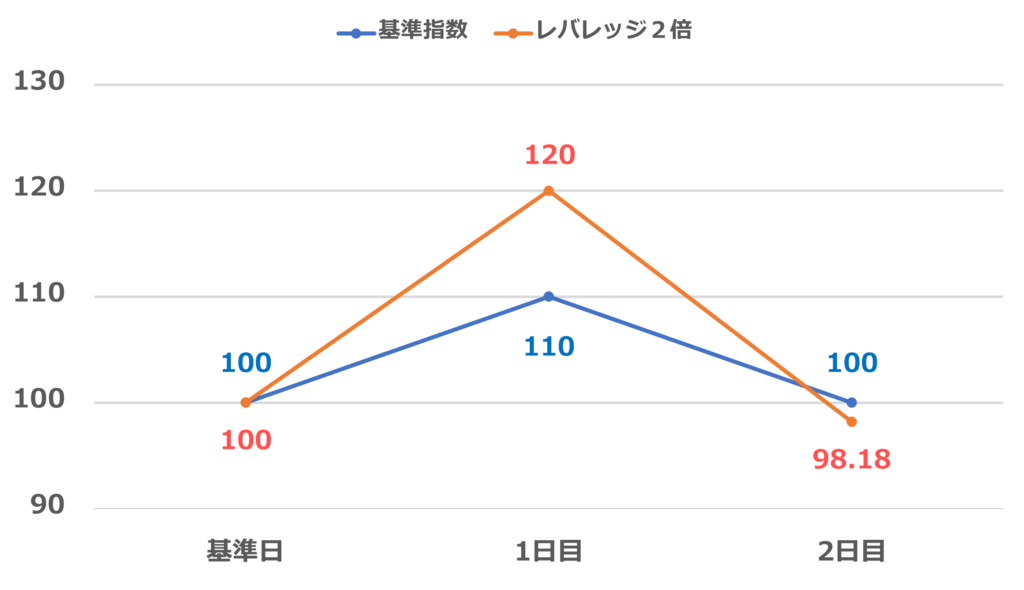

具体例として、基準指数の2倍の値動きをする商品を保有している場合を想定してみましょう。

例)1日目に10%上昇し、2日目に9.09%下落して値を100に戻す

| 基準指数 | レバレッジ2倍 | |

| 基準日 | 100 | 100 |

| 1日目 | 110(10%上昇) | 120(20%上昇) |

| 2日目 | 100(9.09%下落) | 98.18(18.18%下落) |

基準となる指数では2日目に100に戻したのに対して、レバレッジ2倍では2日目に98.18と1.82%の損失が発生しました。

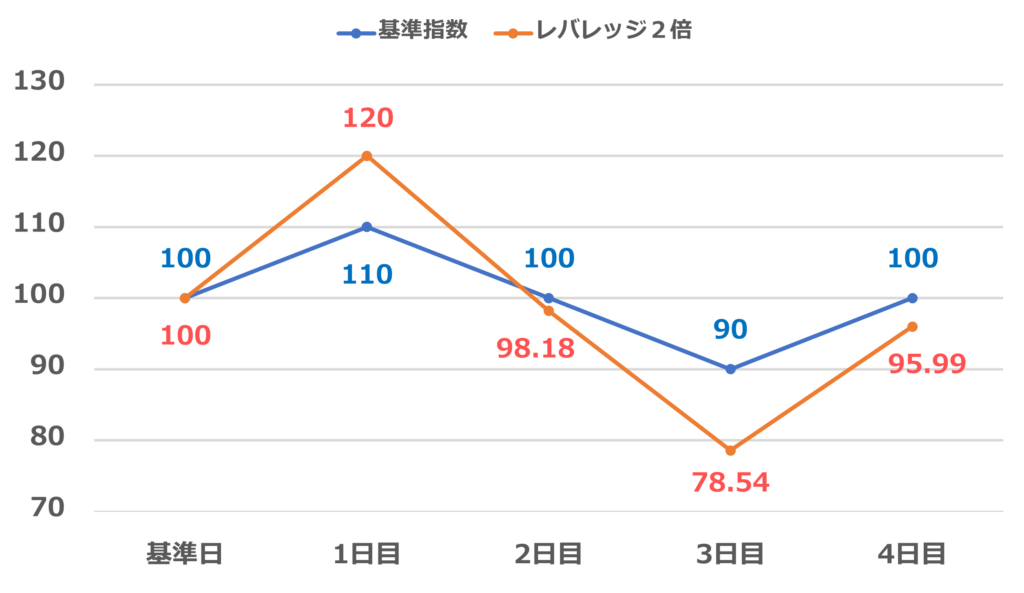

このまま保有し、下落と上昇を繰り返すとどうなるのでしょうか。

例)3日目に10%下落し、4日目に11.11%上昇して基準日の値に戻す

| 基準指数 | レバレッジ2倍 | |

| 3日目 | 90(10%下落) | 78.54(20%下落) |

| 4日目 | 100(11.11%上昇) | 95.99(22.22%上昇) |

レバレッジ2倍では2日目のマイナスから更に下落したため下げ幅が大きくなり、最終的には約4.01%の損失を抱えてしまいました。

このように、上昇と下落を頻繁に繰り返す相場では、指数が最終的に上昇していても、その途中の振れ幅が積み重なるため、長期で保有するほど減価しやすくなります。

レバレッジ型ファンドが向いている場面

大きな上昇が見込める局面では、レバレッジ型ファンドに注目が集まりやすい一方、下落と反発を繰り返しながら値下がりしていく相場では急速に価値が削られ、基準指数との差がどんどん広がっていくリスクがあります。

レバレッジ型ファンドは本来、短期的な大きな値動きでこそ最大の力を発揮する商品です。

短期間で強い値上がりが期待できる局面では、倍率が効くことで通常の指数より大きなリターンを狙うことができます。

例えば、市場が暴落し、一時的に大きく価格が下がった後、短期間で急激な反発が見込まれる場面では、レバレッジが効果的に働きやすく、短期的なリバウンドを効率よく取りに行ける可能性があります。

おわりに

レバレッジ型ファンドは、時間を味方につける長期保有の投資とは正反対の商品であり、使いどころを間違えると資産形成に逆効果になりかねない点は知っておく必要があります。

大切なのは、商品そのものの特性を理解し、自分の投資目的やリスク許容度と照らし合わせて使い分けることです。利用する際は生活に影響のない余裕資金を使い、短期的な視点で運用を検討しましょう。

コメント